借金と聞いていいイメージを持つ人はほとんどいないと思います。

しかし、ビジネスの世界では借金(借入)は経営を成り立たせるうえで欠かせないモノとなっています。そこでネイルサロンを経営している方、これからネイルサロンを創業したい方、どちらも知っておいて損はない、借入・融資について紹介していきます。

ネイルサロン経営者が知るべき借入・融資方法とは

それぞれ言葉の意味としては、

- 借入:(主に金融機関から)お金を借りること

- 融資:(主に金融機関が)お金を貸すこと

であり、真逆の意味です。なので、お金を借りる経営者の立場からみると、「(銀行から)借入をする」「融資を受ける」というのが正確な表現となります。

まずは、そもそもなんで借入が必要なのか言いますと、2つの目的があります。

「投資」のためと「事業継続」のためです。

投資の側面は借入をしない場合を考えてもらえれば想像できるかと思います。借入をせずに事業をするには、お金は自分の貯蓄から「出資」することになります。つまり、事業に投資できる金額(使えるお金)は借入をした時と比べて少なくなります。

そうすると、「この機器があれば…」「もっと集客にお金が使えれば…」と売上に貢献する設備や施策を使うことができず、売上が伸び悩む=利益が上がらない状況に陥る可能性があります。もしくは、利益が上がらないどころか事業を始められない可能性も大いにあるでしょう。

事業継続のために必要な例として、「黒字倒産」という言葉を聞いたことがありませんか?黒字倒産とは利益が出ている状態(黒字)なのに、倒産してしまうことです。黒字なのに倒産してしまう理由は、ほとんどは「資金繰り」の悪化が原因です。

資金繰りの悪化=現預金の枯渇です。家計に置き換えてみると、『毎月の給料も立派なお家もあるけれど、ローンの返済やらでお金を使い果たし、来月の給料日までの生活費が足りなくなってしまった』みたいな状態です。

支払いの滞りや給与が支払えない…など、自由に使えるお金が無くなると事業が継続できなくなってしまうのです。不渡り(債務支払いの滞り)が2回発生すると銀行取引が停止されてしまい、とうとう事業の継続が事実上不可能となります。

資金繰りの把握と運転資金を考慮した現金の確保が事業継続では不可欠であり、現金の確保で有効な手段が借入となるのです。

ネイルサロンの開業に使える借入・融資①「新創業融資制度」

ネイルサロンを開業する時、融資を受けるためにイキナリ近くの金融機関に行く前に知っておいてほしい制度がいくつかあります。

まず初めに紹介するのが、日本政策金融公庫の「新創業融資制度」です。

開業時の融資で利用しやすく候補に挙がりやすい制度で、日本全国で利用できます。

最大の特徴は原則「無担保・無保証人」で利用可能だということです。日本政策金融公庫は政府が運営している金融機関で、新規開業で融資を受ける起業者は日本政策金融公庫に行くのがセオリーのようになっています。

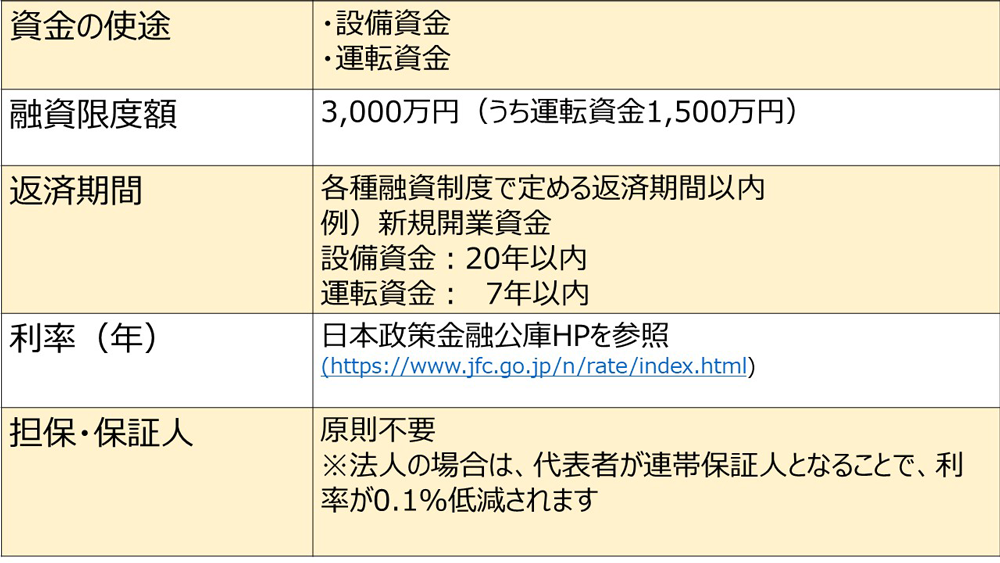

新創業融資制度の概要は下記の表のとおりになっています。

新創業融資制度の概要

新創業融資制度は「無担保・無保証人」で融資を受けられる仕組み(金融機関からすると回収できないリスクが上がる)なので利率は高めとなります。

実際の融資の中身は新規開業資金などの融資制度を利用した上で、新創業融資制度を適用するかどうかとなるので、返済期間などは各融資制度に準ずることになります。

「創業」融資制度ですので、新たに事業を始めるか、事業開始後税務申告を2期終えていない方が対象となります。

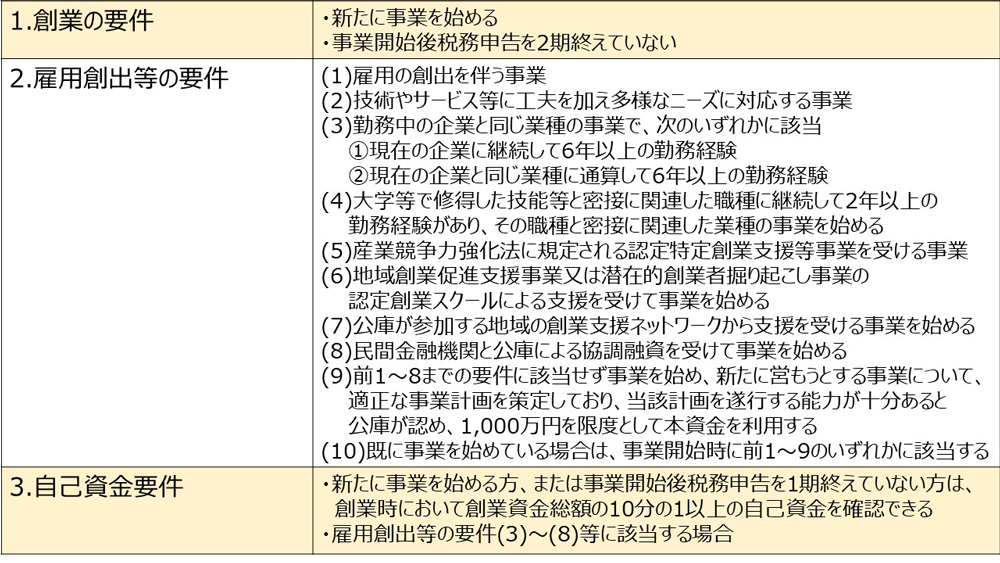

この制度を利用できるのは、下記の表の条件全てにあてはまる方となります。

新創業融資制度利用対象者

創業の要件で、事業を開始した日とは開業届の提出日でなく、店舗の賃貸借契約書の契約開始日や売上の発生など、事業そのものが始まった時を事業開始と判断されます。

雇用創出等の要件は、いっぱい種類があるしなじみのない単語も出てきますね。

詳しくは日本政策金融公庫のホームページ

(https://www.jfc.go.jp/n/finance/search/yoken_shinsogyo.html)をご覧いただきたいと思いますが、平たく言いますと、「従業員を雇用する」「同じ業種での勤務経験がある」「定められた創業支援事業を受けている」「事業計画が適正」のいずれかを満たしていればOKとなります。

最後に控えるのが一番気になる自己資金要件です。創業資金の1/10以上の自己資金を確保が条件となっていますが、1/10は申し込むための最低ラインです。自己資金は多ければ多いほど良い評価を得られます。

創業資金の30%程度自己資金があると融資がおりる可能性が高くなると言われています。

これらの要件を満たしたうえで、事業計画の内容をもとに審査がおこなわれます。

利用はしやすいですが、ホイホイと簡単に融資されるわけではないということを覚えておいてください。

新創業融資制度に限りませんが、融資を受けるためには「自己資金の確保」と「事業計画書の中身」が審査をパスするのに必要なポイントとなっています。

ネイルサロンの開業に使える借入・融資②「女性、若者/シニア起業家支援資金

続いて紹介するのが、こちらも日本政策金融公庫の融資制度「女性、若者/シニア起業家支援資金」です。性別や年齢が条件となる一風変わった制度となっています。

女性、若者/シニア起業家支援資金は「国民生活事業」「中小企業事業」の2パターンがありますが、中小企業事業は融資額が数千万円~数億円の規模となっており、ネイルサロンをこれから開業する方には合わないので、「国民生活事業」に絞って書いていきます。

なぜ「女性」「若者」「シニア」なのかというと、国が「女性」「若者」「シニア」の人々の起業を促進したいという狙いがあるからです。

先ほどの新創業融資制度で書いたように、日本政策金融公庫は政府系の金融機関であるため、国の政策に沿った制度が用意されているのです。

この制度の対象となるネイルサロン経営者は融資を受ける際の選択肢として考えてもらえればと思います。

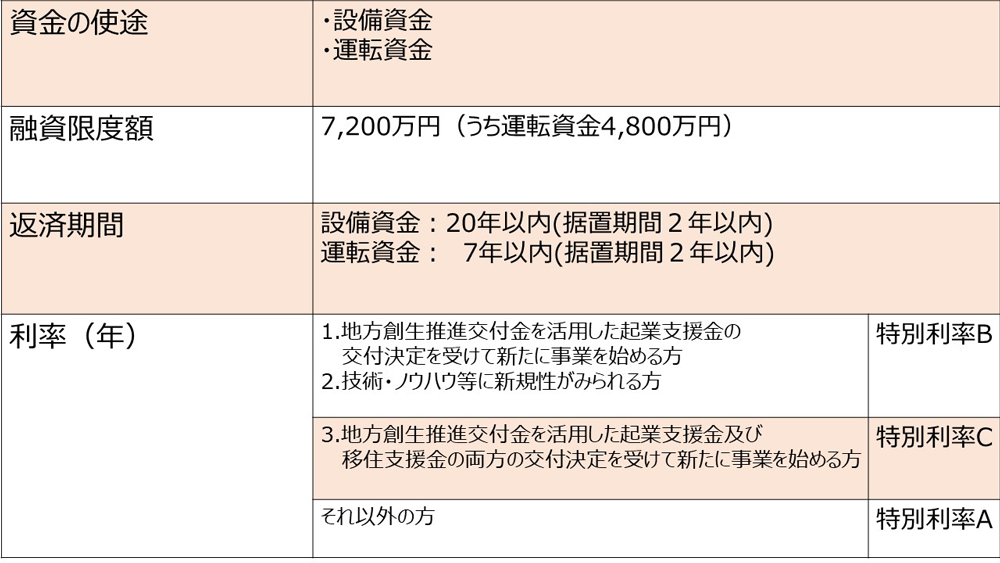

女性、若者/シニア起業家支援資金の概要は下記の表のとおりになっています。

女性、若者/シニア起業家支援資金の概要

女性、若者/シニア起業家支援資金を利用できるのは、下記の2つの条件を満たす方となります。

- これから創業するか、事業開始7年目以内

- 35~54歳の男性でないこと

詳しくは日本政策金融公庫のホームページ

(https://www.jfc.go.jp/n/finance/search/02_zyoseikigyouka_m.html)をご覧ください。

性別・年齢が条件と風変りですが、他の制度と比べるととてもシンプルな条件でわかりやすい制度となっています。

しかし、条件がシンプルではありますが、お金を借りる以上審査があります。

審査の判断基準で重要なのがやはり「事業計画書」と「自己資金」であります。自己資金要件はありませんが、自己資金ゼロで融資OK!というわけではありません。自己資金の確保と事業計画書を万全の状態に仕上げることが、審査をパスするために頑張らないといけないこととなります。

ネイルサロンの開業に使える借入・融資③「新規開業資金」

3つ目に紹介するのが、こちらも日本政策金融公庫の融資制度「新規開業資金」です。こちらは、創業向けの融資制度の中で一番ポピュラーな制度となっています。開業時に融資を検討する中でまず候補に挙がる制度といえます。

女性、若者/シニア起業家支援資金と同様には「国民生活お事業」「中小企業事業」の2パターンがありますが、今回も「国民生活事業」に絞って書いていきます。

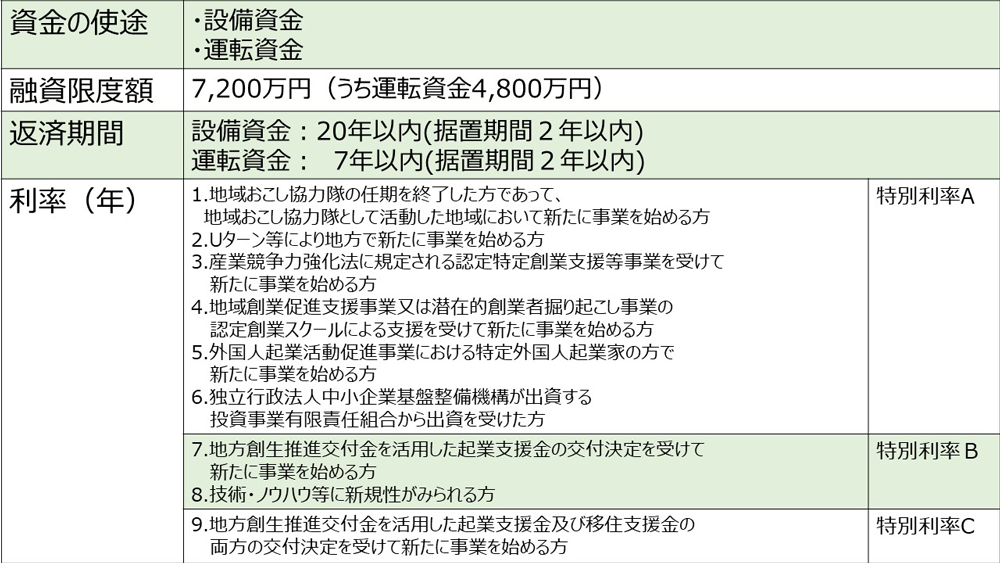

新規開業支援資金の概要は下記の表のとおりになっています。

新規開業支援資金の概要

「新規開業」資金ですので、新たに事業を始めるか、事業開始から7年以内の方が対象となります。この制度を利用できるのは、下記のいずれかの条件にあてはまる方となります。

(1)現在お勤めの企業と同じ業種の事業を始める方で、次のいずれかに該当する方

①現在お勤めの企業に継続して6年以上お勤めの方

②現在お勤めの企業と同じ業種に通算して6年以上お勤めの方

(2)大学等で修得した技能等と密接に関連した職種に継続して2年以上お勤めの方で、その職種と密接に関連した業種の事業を始める方

(3)技術やサービス等に工夫を加え多様なニーズに対応する事業を始める方

(4)雇用の創出を伴う事業を始める方

(5)産業競争力強化法に規定される認定特定創業支援等事業を受けて事業を始める方

(6)地域創業促進支援事業又は潜在的創業者掘り起こし事業の認定創業スクールによる支援を受けて事業を始める方

(7)公庫が参加する地域の創業支援ネットワークから支援を受けて事業を始める方

(8)民間金融機関と公庫による協調融資を受けて事業を始める方

(9)前1~8までの要件に該当せず事業を始める方であって、新たに営もうとする事業について、適正な事業計画を策定しており、当該計画を遂行する能力が十分あると公庫が認めた方で、1,000万円を限度として本資金を利用する方

(10)1~9のいずれかを満たして事業を始めた方で事業開始後おおむね7年以内の方

詳しくは日本政策金融公庫のホームページ

(https://www.jfc.go.jp/n/finance/search/01_sinkikaigyou_m.html)をご覧ください。

制度を利用できる条件を新創業融資制度と比べると、開業開始からの期間が緩和され、自己資金要件がありません。

繰り返しで恐縮ですが、自己資金要件はありませんが自己資金ゼロで融資OK!ではありません。

くどいようですがお金を借りる以上審査があります。ここでもやはり「事業計画書」と「自己資金」は融資を受ける上で重要なファクターとなります。

地味な道のりですが、自己資金の確保としっかりとした事業計画書の作成が、理想のネイルサロンを開業するための近道なのかもしれません。

ネイルサロン経営者が借入・融資を受ける際の注意点

さて、ここまでいろいろと融資制度を紹介してきましたが、そもそも融資を受ける際にはどんなことに注意して進めていけばよいでしょうか?融資を受けることを目指して一生懸命準備を始める前に、立ち止まって考えてほしい3つのポイントがあります。

- ①融資は本当に必要?

- ②メリットもあるけどデメリットもある

- ③いくらまで借りられる?

①融資は本当に必要?

まずは一番大事なポイント「そもそも論」です。融資制度を色々紹介されたから、なんだか借りなきゃいけない…と思ってはいませんか?そもそも本当に融資が必要なのでしょうか?

ネイルサロン開業時の状況を例にします。ネイルサロンでも多種多様な「やり方」があります。出張型や店舗型、店舗型でも賃貸店舗もあれば自宅を使うパターンもあり、ビジネスモデルも様々&必要な資金も様々です。

みなさんの思い描くネイルサロンはどんなサロンでしょうか?自己資金だけで十分賄えるモデルかもしれません。融資を受けるための手間をわざわざかけずに済むかもしれません。

もし、融資を受ける必要がなければ、そこにかかる手間や時間を事業の準備に使った方が事業はうまくいくことでしょう。

ネイルサロン経営にどれだけお金が必要となるか、借入が必要か不必要かは、一度事業計画を立てないと判断しきれない場合もあります。事業計画書を作成することでサロン経営のシミュレーションをして、融資が必要かを検討しましょう。

②メリットもあるけどデメリットもある

さて、融資はやはり必要だとわかっても覚えておかないといけないポイントがあります。当たり前ですが、融資はメリットもありますが、デメリットもあるということです。

メリットばかりに目が行き突き進んでいくと、ブレーキが利きにくくなり後悔することがあります。逆にデメリットばかり気にしていると、計画が少しも進まないなんてことも多々あります。バランスよく進めていくには、メリット・デメリットをしっかり把握して意識的に「上手く」融資と付き合っていくことが求められます。

薬も一つ間違えば毒になるように、融資も事業にとっての毒とならないように、その特徴を知っておきましょう。

③いくらまで借りられる?

事業計画を作成し、融資を受ける段階になって立ちはだかるのが、いくら借りられるかの壁です。返済計画を立てる過程で、返済期間内に無理のない返済が可能なのか、融資希望額が身の丈にあっているかを計算していきます。

事業計画で事業の将来性・信頼性を示すと共に、返済計画で実際にどのようなお金の出入りがあり、どれだけ返済できそうなのかを数字で示すことで、金融機関からするとお金を返す「あて」がわかりお金を貸そうと思えるのです。

「あて」以上の金額は貸す側・借りる側どちらもリスクが高くなります。

つまりは、そこが融資額の上限となるのです。この上限額によっては事業計画の変更もあり得るので、いくらまで借りられるのか?は融資を受ける上でも重要なポイントとなります。

ネイルサロン経営者が借入・融資を受けるメリット

借入するには手間がかかるし、利子も払わないといけない。お金さえ足りていれば借入・融資なんて受けたくない…メリットなんてあるの?と考えるのはよくある感覚だと思います。

では、借入・融資を受けるとどんなメリットがあるのでしょうか?細かく言うと色々あるのですが、シンプルで根本的なメリットを一言で表すのなら、「短期間にたくさんのキャッシュを獲得できる」となります。

通常の事業でキャッシュを増やす方法は、売上を上げて利益を積み重ねることで増やしていくしかありません。この方法だとまとまったお金を確保するまでに時間がかかってしまいます。

しかし、借入をすると数年分の利益に相当するような金額のキャッシュをポンと獲得することができます。このキャッシュをうまく活用できれば、事業の成長スピードを大幅に上げることができるでしょう。

事業の成長スピードを上げるだけでなく、借入は事業の命綱となるときもあります。最初にも書きましたが、キャッシュの枯渇は即事業終了となる危険があります。

仕入~売上~入金と、お金を使う⇒事業活動⇒お金をもらうというのがビジネスの基本的な流れであり、その間に必要なお金である運転資金の確保が事業継続に必要となります。

ネイルサロンであっても、施術後のお会計がクレジットカード決済の場合、入金サイクルによっては実際の入金が1~2か月後になることもあります。借入で安定したキャッシュを確保しておくことで、安心して事業を営めるという効果もあるのです。

ネイルサロン経営者が借入・融資を受けるデメリット

融資にはどんなデメリットがあるの?どういうことを気を付けた方が良いの?

では、逆に借入・融資を受けるデメリットはなんでしょう?パッと思い浮かぶものもあるかもしれませんが、大きなポイントとして3つあります。

- 金利がかかる

- 返済に追われる

- 金銭感覚のマヒ

ネイルサロン経営者が借入・融資を受けるデメリット①金利がかかる

パッと思いつく代表格が金利です。「借りた金額よりも多く返さなければいけないのだから損じゃん!」というものです。至極当然の考えです。金融機関も商売なので、貸した額と同じ額を返してもらってもごはんが食べられません。

経営者は借入をした場合、借りたキャッシュを活用して金利以上の成長をしないと借入をした「意義」がなくなってしまうのです。

ネイルサロン経営者が借入・融資を受けるデメリット②返済に追われる

急ですが問題です。借入の元本の返済は経費となるでしょうか、ならないでしょうか?

…正解は、経費になりません!(支払利息は経費になります)

借入の返済の原資となるのは、「利益」それも税金を引かれた後の税引き後利益なのです。つまり、必死に売上を上げて、経費など色々を差し引いて残った利益から、さらに税金を引いた後に残ったお金から借金返済をするのです。

個人事業主だったら、経営者の懐に入るはずのお金から返済をしていくのです。(個人事業主は役員報酬を損金算入できず、税引き後利益が経営者の取り分となる)つまりは、月々の利益=返済額だと経営者の取り分がなくなってしまうのです。

そういった現実に直面すると利益に対する考え方がシビアになり余裕がなくなり、返済のために利益率よりも金額に注目した事業運営になっていく可能性があります。いわゆる「返済に追われる」経営に陥る可能性があるのです。

返済が滞らないように、利益率(効率性や付加価値の高い事業)や理念・ビジョンや本当にやりたい事よりも、金額の大きさで仕事を選んでしまいがちです。それが常態化すると当初思い描いていた事業からはどんどん離れていってしまいます。

短期的な返済ばかり気にして、長期的な展望を持ちにくくなるともいえるでしょう。そんな「ジリ貧」状態にならないためにも、返済に「追われない」意識と余裕のある計画が求められます。

ネイルサロン経営者が借入・融資を受けるデメリット③金銭感覚のマヒ

よく結婚式の準備をしていく時に、「最初は金額を気にしてケチっていたが、オプションやらの話をしていくうちに金銭感覚が狂ってきて、数万・数十万円のメニューをホイホイ追加するようになる」という体験をしたり聞いたりしたことはありませんか?

これは金額に対する「慣れ」が発生してしまっているのです。

これは事業での借入でも同じことが言えます。借入に慣れてしまうと短期間でキャッシュを確保できる借入のメリットの副作用として、「労力をかけて節約するくらいなら…」「足りなくなれば借りればいいや…」という考えが頭に過るようになるのです。

最悪、「返済のための借入」という多重債務で身を亡ぼす状態に陥る可能性のある危険な考えです。

そして、借りたお金は身に付かず、すぐに使ってしまいがちです。慣れは怖いもので無意識に慣れていきます。

「そんな風にはならないよ!」と今は思っていても、気づいたら借入が当たり前になっているかもしれません。

「借入は麻薬」と表現する人もいます。依存してしまうと中々抜け出せなくなってしまいます。どんな良薬でも摂取しすぎると身を亡ぼす「毒」となります。事業の状態や借入・返済の状態を冷静に客観視することが、健全な経営には求められるのです。

ネイルサロン経営の借入・融資に事業計画書は必要か

いざ融資を受けるためにどんな準備が必要かな?と気になって調べだすと、「事業計画書」なるモノを作りましょうという文言を見聞きするようになります。事業計画書ってそもそもなに?ほんとに必要なの?という疑問・質問はよく受けます。ここではそれらの疑問を解消できるように解説していきます。

事業計画書ってなに?

事業計画書とは名前から察する通り、これからやろうとしている「事業」をどうやって運用していくか「計画」した書類です。

英語で言うとビジネスプランです。事業計画書は見た人がその事業の全体像を把握できることが必要とされます。

事業に関する情報を具体的かつわかりやすく表現することによって事業の把握に役立つのです。これから開業する方はもちろん、事業計画書を作ったことがない開業済みの方もご自分の事業を整理すると新たなチャンスや課題を発見する可能性は大いにあります。

では、事業計画書はどのようなことをどんな風に書けばいいのでしょうか?事業計画書はなんとなく項目は似てきますが、実は作る人によって異なります。その人の事業や事業計画書を活用する場面によって必要とされる項目や書き方が異なってくるのです。

しかし、どんな場面であっても、下記の項目は事業計画書を作る際にはぜひ入れてほしいと思います。

- 理念(想い):なぜネイルサロンを開業する(事業をおこなう)のか?

- ビジョン:どんなお店にしたいか?

- ターゲット:どんな人に向けてサービスを提供するのか?

- 商品:どんなサービスを提供するか?

- 収支:どれくらい売上があれば利益がでるのか?

これらの項目は事業を継続する上で重要な情報であり、事業を表現する上では欠かせない情報とも言えます。

なんで融資を受けるのに事業計画書が必要か?

事業計画書が求められる最たる場面は、融資を受ける時です。銀行などの金融機関は事業者にお金を貸して、事業者は借りたお金を元手に事業をおこない、事業で増やしたお金から金融機関へ借りた元手+利息を支払います。

ここで、金融機関が一番気にするのが、融資を受けにきた事業者が潰れずに貸したお金(+利息)を返してくれるかです。要は「この人の事業は大丈夫そうかな?」ということを金融機関は知りたいのです。

そこで登場するのが事業計画書です。事業を分かりやすく具体的に書類に表現した事業計画書を見て金融機関はお金を貸すか(この事業は大丈夫そうか)を判断します。絶対コレじゃなきゃいけないというフォーマットはありません。

金融機関でフォーマットを用意してある場合もありますが、必要な情報が載っていればとりあえずOKです。

融資を受けなくても事業計画書はあったほうがよい

融資を受ける予定がない方は「私はお金借りないから、事業計画書を作らなくて大丈夫だ」と思ってしまいがちです。

しかし融資を受けない場合でも、事業計画書は作ることをオススメします。

なぜなら、事業計画書はこれからやろうとしている事業の情報を整理し、方向づける指針となるからです。計画なしで突き進む事業はまさに無計画なモノで、行き当たりばったりの経営になってしまいます。

事業をおこなうという生活をかけたモノを当たるも八卦当たらぬも八卦で運任せにしてしまうのはとても危険です。ぜひ頭で思い描いている計画を「計画書」という紙面に落とし込んでみてください。

その計画がビジネスとして成り立つのか、生き残っていけるのかを判断する重要な材料となります。もし、生き残るのが難しそうだと感じたのなら、生き残れるように計画を修正していけばよいのです。

とは言え、真っ白な紙から計画書を書いていくのはとても大変です。開業時の融資でお世話になることの多い日本政策金融公庫さんのホームページでは、事業計画書のフォーマットと共に業種別の記入例がアップされていて計画書作成の参考になります。

他にもネットで検索すると様々な形の事業計画書がでてきます。自分の事業にあった事業計画書を参考に「自分の事業とは、コレだ!」と説明できる計画書を作っていきましょう。

日本政策金融公庫HP各種書式ダウンロード

(https://www.jfc.go.jp/n/service/dl_kokumin.html)

ネイルサロン経営の借入・融資に返済計画書は必要か

事業計画が固まってくると、どれくらい借入が必要か導き出されてきます。しかし、「これ位お金ほしいから貸して!」と言うだけでは貸してくれる人はいません。すぐに「ちゃんと返せるの?」と返事が返ってくることでしょう。「はい、それではちゃんと返せることをお見せしましょう」と言ってみせるのが返済計画書となります。

返済計画書ってなに?

返済計画書を平たく言いますと「借りたお金はこういう風に返済していきます」と計画した書類です。実際の返済計画書はどのようなモノなのかというと、「資金繰り表」がベースとなっていることが多いです。

借入のデメリットの箇所で書きましたが、元本の返済は税引き後利益が原資となります。ですので、資金繰り表の一番下には返済に関する項目があります。資金繰り表を活用した計画を立てていくことで、「いつ」「いくら」返済ができるのか、資金に余裕があるのかをシミュレーションすることができるのです。

図5(簡易資金繰り表)

資金繰り表のフォーマットをイチから作るのは面倒だな…とお考えのあなた!資金繰り表も日本政策金融公庫のホームページにフォーマットと記入例が公開されています。ありがとう日本政策金融公庫様!

このフォーマットを参考にそれぞれの事業にあった計画書にしていくと効率がよいでしょう。

日本政策金融公庫HP各種書式ダウンロード

(https://www.jfc.go.jp/n/service/dl_kokumin.html)

なんで融資に返済計画書が必要か?

ここまで読んでいただけた方でしたら、なぜ融資に返済計画書が必要か?の答えはお分かりかもしれませんね。それは、きちんと返済できることを金融機関に示すためです。返す「あて」があるから金融機関はお金を貸してくれるのです。

「あて」を示すためにも、月単位で下記の観点が返済計画書で分かる必要があります。

- ① 売上はどれくらいか

- ② 費用はどれくらいか

- ③ ①、②から利益=返済の原資はどれくらいか

- ④ 返済期間はどれくらいか

- ⑤ ③、④から、毎月の返済額はどれくらいか

- ⑥ ⑤から、残った金額で事業・生活の維持が可能か

これらの①~③の根拠が明確で、⑥の事業・生活の維持が可能であれば、「あて」を示すことができるでしょう。

逆に、⑥の事業・生活の維持が困難であれば、事業・生活の維持が可能な水準になるまで①~⑤の計画を練り直す必要があるのです。

事業計画の変更をしつつ、場合によっては事業計画をダウンサイジングして融資希望額を減らす判断も必要となります。計画の練り直しは試行錯誤を伴いますが、この作業工程はただ融資を通すだけでなく、適正な事業の姿を追求する上でも重要な作業工程となります。

ネイルサロン経営者が知るべき助成金・補助金の活用方法

どんな助成金、補助金があるの?うまく使いましょう。手伝ってもらうのも手だよ。

色々とやりたいことはあるけど、お金が心もとない…そんな時には融資だけでなく、助成金・補助金にも目を向けてください。助成金も補助金も国などからお金を支給してくれる制度で、返済しなくてもよいお金です。

利用できるなら積極的に活用していきたい制度になっています。

助成金とは、主に厚生労働省が管轄しており、国が推進している雇用や健康増進に関する取り組みを支援するために、一部費用などをサポートしてくれる制度です。

雇用の維持・拡大やキャリアアップなど人に関わるものが対象になります。要件を満たしていればほぼ確実に受給できるので、事業の計算に入れやすい仕組みとなっています。

補助金とは、主に経済産業省が管轄しており、生産性向上や販売促進などそれぞれのテーマに沿った取り組みを支援するために、一部費用をサポートしてくれる制度です。補助率と呼ばれる割合が存在し、すべての費用の○○%(上限XX万円まで)の範囲で補助金を支給するパターンがほとんどです。

助成金との違いは必要要件のチェックのほかに審査があることです。申請後の審査で評価点の高い順に採択されていきます。

ネイルサロン事業で使いやすい助成金・補助金をいくつかご紹介します。

・若手・女性リーダー応援プログラム助成金(東京都)

「女性、若者/シニア起業家支援資金」と名前が似ていますが、こちらは助成金です。東京都が若手や女性の創業を応援する制度で、これから開業する方に向けた助成金です。年齢か性別、商店街に店舗を出店するなど要件がありますが、該当する場合は検討したい制度です。

助成対象となるのは

- ・事業所整備費(店舗新装・改装工事、設備・備品購入、宣伝・広告費)400万円。

- ・実務研修受講費6万円

- ・店舗賃借料1年目:月15万円、2年目:月12万円

助成額は730万円以内。助成率は3/4(実務研修受講費は2/3)となっています。

若手・女性リーダー応援プログラム助成事業(https://www.tokyo-kosha.or.jp/support/josei/jigyo/wakatejosei.html#naiyo) - ・人材確保等支援助成金

人材確保等支援助成金は、人材の確保・定着を目的として魅力ある職場づくりのために労働環境の向上等を図る事業主に対して助成する制度です。人事評価制度や賃金アップ、教育訓練や健康づくり制度などの導入など、生産性向上や離職率の低下を図る様々な取り組みに対して利用できます。

(a) 雇用管理制度助成コース

(b) 人事評価改善等助成コース

(c) 設備改善等支援コース

(d) 働き方改革支援コース

(e) 介護福祉機器助成コース

(f) 介護・保育労働者雇用管理制度助成コース

(g) 中小企業団体助成コース

7つのコースがあり、それぞれ助成対象・助成額など条件が異なります。

厚労省 人材確保等支援助成金(https://www.mhlw.go.jp/stf/newpage_07843.html)

・人材開発支援助成金

雇用する労働者のキャリア形成を効果的に促進するため、職務に関連した専門的な知識及び技能を修得させるための職業訓練等に対して助成する制度です。ネイルサロンで対象となるコースは、下記のコースとなっています。

(1)特定訓練コース

(2)一般訓練コース

(3)教育訓練休暇付与コース

(4)特別育成訓練コース

(5)障害者職業能力開発コース

それぞれ助成対象・助成額など条件が異なります。詳しくは厚生労働省のホームページをご覧ください

厚生労働省 人材開発支援助成金

(https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/koyou_roudou/koyou/kyufukin/d01-1.html)

・産業保健関係助成金

事業者が使用する労働者の健康管理、健康教育その他の健康に関する自主的な産業保健活動を支援することにより、労働者の健康確保を図ることを目的とした制度です。健康診断など従業員を雇う上で必須な健康管理にかかる費用を助成してくれます。

(1)治療と仕事の両立支援助成金

(2)ストレスチェック助成金

(3)職場環境改善計画助成金

(4)心の健康づくり計画助成金

(5)小規模事業場産業医活動助成金

(6)副業・兼業労働者の健康診断助成金

6つのコースになっています。助成する単位も異なるため、それぞれに助成額・助成対象が異なります。

労働者健康安全機構

(https://www.johas.go.jp/sangyouhoken/tabid/1251/Default.aspx)

・小規模事業者持続化補助金

小規模事業者持続化補助金は、従業員数などが少ない小規模事業者が対象の補助金で、販路開拓と新商品開発などの生産性向上の2つにかかる経費を補助する制度です。窓口は商工会・商工会議所になっています。

補助率は補助対象となる経費の2/3。補助額は上限50万円以内(複数の事業者が連携して取り組む共同事業の場合は100~500万円)となっています。

新型コロナウイルス対策の特別型は通常よりも補助率・補助額が緩和されています。

日本商工会議所小規模事業者持続化補助金メニュー(https://jizokukahojokin.info/)

・IT導入補助金

IT補助金とは、中小企業・小規模事業者が事務作業の効率化やマーケティングなどにITツールを導入する際の費用を一部補助する制度です。補助率は費用の1/2。補助額は450万円以内となっています。よろず支援機関や商工会・商工会議所などの支援機関が申請書作成を支援してくれます。

IT導入補助金(https://www.it-hojo.jp/)

助成金・補助金共通の特徴として気をつけておかないといけない点があります。

注意点:①入金は後払い

助成金・補助金は使ったお金に対して補助してくれるので、使えるだけのお金があることが前提です。入金までの期間を考慮しないでお金を使ってしまうと資金繰りが厳しくなりますので注意が必要となります。

注意点:②書類作成に時間がかかる

助成金も補助金もお金をくれる制度なので、ホイホイと簡単に支給していては制度が成り立ちません。申請書類の作成にはそれなりに時間と手間がかかります。さらに補助金の場合は評価されるため、適当に書類を作成しても採択される可能性が低いでしょう。

だからといって、申請のために時間を費やしてしまい、本業がおろそかになってしまっては本末転倒です。書類を作成する時間や労力に余裕がない場合や初めてでノウハウがない場合、作成を支援してくれる専門家に依頼するのもオススメです。

調査や計画立案から書類作成の指導など、申請に必要な仕事をサポートしてくれます。中には高額な手数料を要求する悪徳な業者もいるので、信頼のできる専門家に依頼するのが肝心です。